- главная

- статьи

- Банковские гарантии

- Как оформить налоговый вычет ИП на УСН

Банковская гарантия требует грамотного отражения в бухгалтерском и налоговом учете. И в первом, и во втором случае речь идет о двух способах на выбор бухгалтера. Рассмотрим более внимательно каждый из них с приведением примеров конкретных проводок.

Бухучет банковской гарантии

На данный момент не существует однозначного ответа на вопрос о том, как нужно списывать стоимость гарантии и на каком счете она должна учитываться. Бухгалтеру предлагается выбрать один из двух возможных вариантов. Причем в любом из них требуется ведение забалансового учета гарантийных обязательств. Что обычно предусматривает использование счета 008, где отражаются полученные обеспечения обязательств и платежей.

Способ №1. Учет в качестве расходов на основное производство

К основному производству относятся расходы, непосредственно связанные с выполнением договоров. Плата за услуги банковской гарантии указывается в дебете счета 20 пропорционально получению выручки за произведенные работы или поставленные товары. Расходы списываются в отчетном периоде по мере поступления денежных средств.

Банковская гарантия, выданная на предстоящие работы, отражается принципалом в затратах будущих периодов. Для этого используется кредит счета 97. По мере поступления денег, стоимость услуги переносится на дебет счета 20.

Сумма вознаграждения, перечисленная банку до получения гарантии, отражается по дебету счета 76. Он используется для учета расчетов с разными кредиторами и дебиторами в качестве дебиторской задолженности.

Проводки выглядят в бухгалтерском учете следующим образом:

- Получение гарантии и принятие ее к учету в сумме выплаченного банку вознаграждения: Д97 К76.

- Выполнение договора и постепенное списание суммы на себестоимость работ или продукции: Д20/Д25 К97.

Способ №2. Учет в прочих расходах

Услуга выдачи независимой гарантии считается банковской операцией и является возмездной. По правилам банковского учета подобные затраты относятся к операционным. Что позволяет отражать их по дебету счета 91, где собираются прочие доходы и расходы предприятия.

В этом случае бухучет гарантии предполагает следующие проводки:

- Д97 К76 – принятие на учет суммы вознаграждения банку.

- Д91 (субчет с прочими расходами) К97 – равномерное списание стоимости независимой гарантии в качестве операционных расходов.

Налоговый учет банковской гарантии

Правилами налогового учета независимую/банковскую гарантию разрешается включать или в прочие, или во внереализационные расходы. Первый вариант используется, если затраты связан с реализацией и производством. Во всех остальных ситуация предпочтительнее применять второй. Практика показывает, что большая часть бухгалтеров отражает стоимость банковской гарантии, выданной в качестве обеспечения по договору подряда, в качестве прочих расходов.

Немаловажным нюансом становится возможность двух способов списания суммы вознаграждения на себестоимость. Рассмотрим особенности каждого более внимательно.

Способ №1. Постепенное списание

Такой вариант действия предпринимается в том случае, если действие гарантии распространяется на несколько налоговых или отчетных календарных периодов. Важным условием для применения этого способа выступает зависимость стоимости банковской услуги от срока действия.

Расходы подрядчика отражаются в том налоговом периоде, который указан в условиях сделки. Если в договоре нет указания об этом, то есть четкой связи между доходами и расходами определить не удается, распределение затрат осуществляется бухгалтером самостоятельно.

Отдельно стоит выделить официальную позиции налогового ведомства. ФНС выступает резко против разового списания затрат на получение независимой гарантии. Что подтверждено сложившейся на сегодняшний день арбитражной практикой.

Способ №2. Разовое списание

В этом случае расходы списываются полностью в одном отчетном или налоговом периоде. Но в подобной ситуации необходимо быть готовым доказывать обоснованность и законность такого решения. Как было указано выше, ФНС обычно выступает против, так как считает единовременное списание завышением расходов.

Нередко подрядчику удается отстоять свою точку зрения, для чего используется следующая аргументация. Действующий в настоящее время Налоговый кодекс допускает учет затрат на банковские услуги в прочих (при связи с реализацией и производством) или внереализационных (во всех остальных ситуациях) расходах. В обоих вариантах моментом списания на себестоимость становится одна из трех возможных дат:

- расчет по условиям договора;

- выставление платежных или иных документов, подтверждающих возникновение долга;

- последний день налогового или отчетного периода, на протяжении которого была оформлена и выдана гарантия.

Исходя из сказанного выше, делается вывод о существовании законной возможности отражения стоимости гарантийного обеспечения на любую из указанных дат, то есть одномоментно. Требование о необходимости распределять списание на несколько периодов содержится в общей норме НК, но в то же время существует специальная (подтвержденная решениями нескольких арбитражных судов). В соответствии с действующим законодательством вторая имеет приоритет над первой. Доказать такую позицию в судах удается не всегда, но многие подрядчики добиться положительного судебного вердикта по итогам разбирательства и противостояния с представителями налогового ведомства.

Расчет НДС с банковской гарантии

Серьезным дополнительным вопросом по рассматриваемой теме выступает необходимость начисления НДС с учетом расходов на оформление независимой гарантии. Причем сама она налогом на добавленную стоимость не облагается (банк выставляет счет без НДС).

Цена выполнения работ или поставки товаров включает все расходы, включая затраты на получение гарантии. Они учитываются в итоговой стоимости, причем на все подобные затраты начисляется НДС.

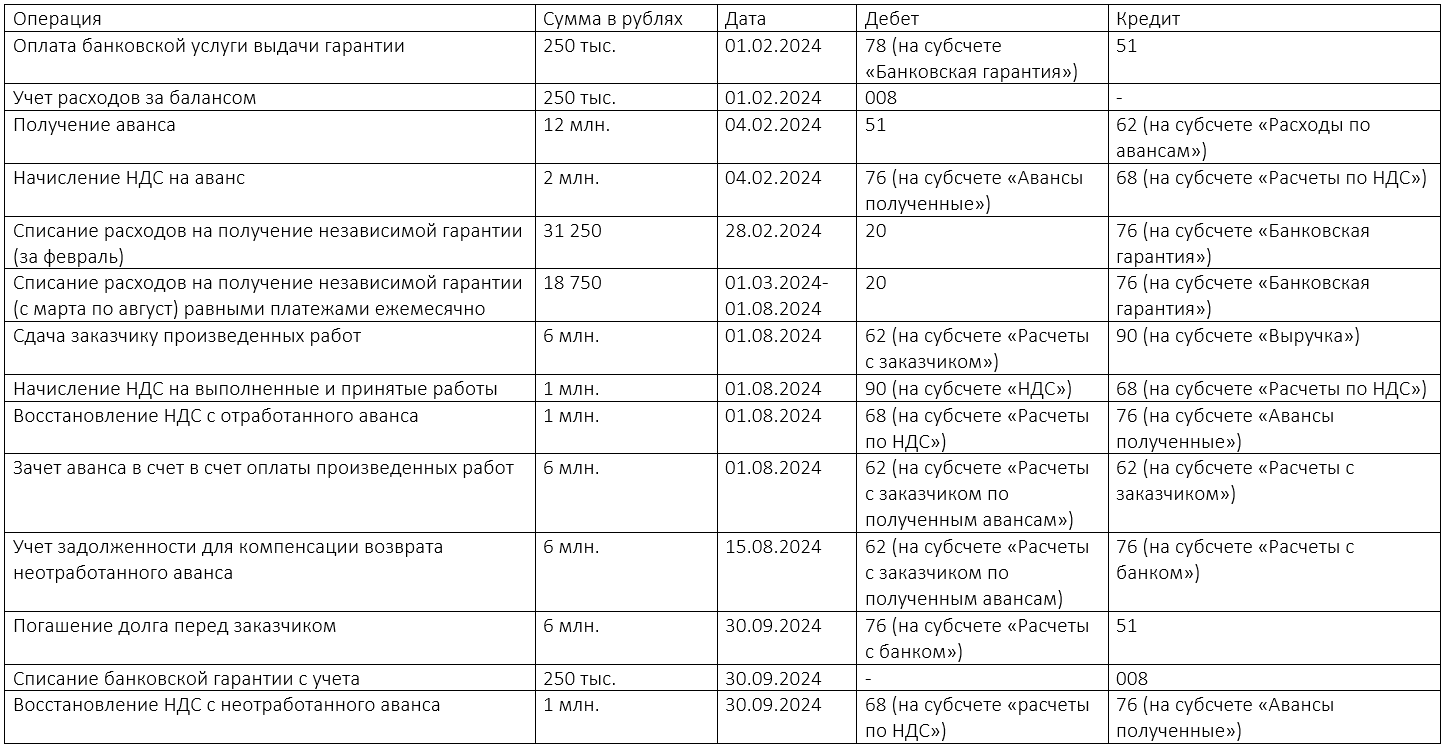

Пример учета банковской гарантии подрядчиком

Для большей наглядности целесообразно привести пример отражения банковской гарантии в бухгалтерском учете. Исходные данные выглядят следующим образом:

- стоимость услуги выдачи банковской гарантии – 250 тыс. рублей;

- срок оплаты – 1 февраля 2024 года;

- срок действия гарантийного обеспечения обязательств – с февраля по сентябрь 2024 года (включительно);

- стоимость СМР по договору – 12 млн. рублей (включая НДС в размере 2 млн. рублей);

- выплата аванса в размере 100% по договору – 4 февраля 2024 года;

- расторжение договора по обоюдному согласию сторон – 1 августа 2024 года;

- фактическая сумма выполнения – 6 млн. рублей (включая НДС в размере 1 млн. рублей);

- возврат неотработанного аванса в размере 6 млн. рублей – 15 августа 2024 года (включая НДС в размере 1 млн. рублей).

Учет расходов на получение банковской гарантии производится постепенно – на протяжении фактического срока действия договора с заказчиком. Бухгалтерские проводки с указанием сумм и дат отражения документации приводятся ниже в удобном табличном формате.

лучшее за февраль

каждый месяц наши специалисты отбирают наиболее выгодные продукты от банков партнеров. Вы можете сделать заявку сразу по нескольким из них.